武汉废铝回收—铝行业运行特点及形势分析

2022年9月份,中国铝冶炼产业景气指数为42.1,较上月下降3.0个点,处于“正常”区间中部;先行合成指数为58.2,较上月下降2.8个点。近13个月中国铝冶炼产业景气指数见表1。

表1 近13个月中国铝冶炼产业景气指数

景气指数在正常区间内下降

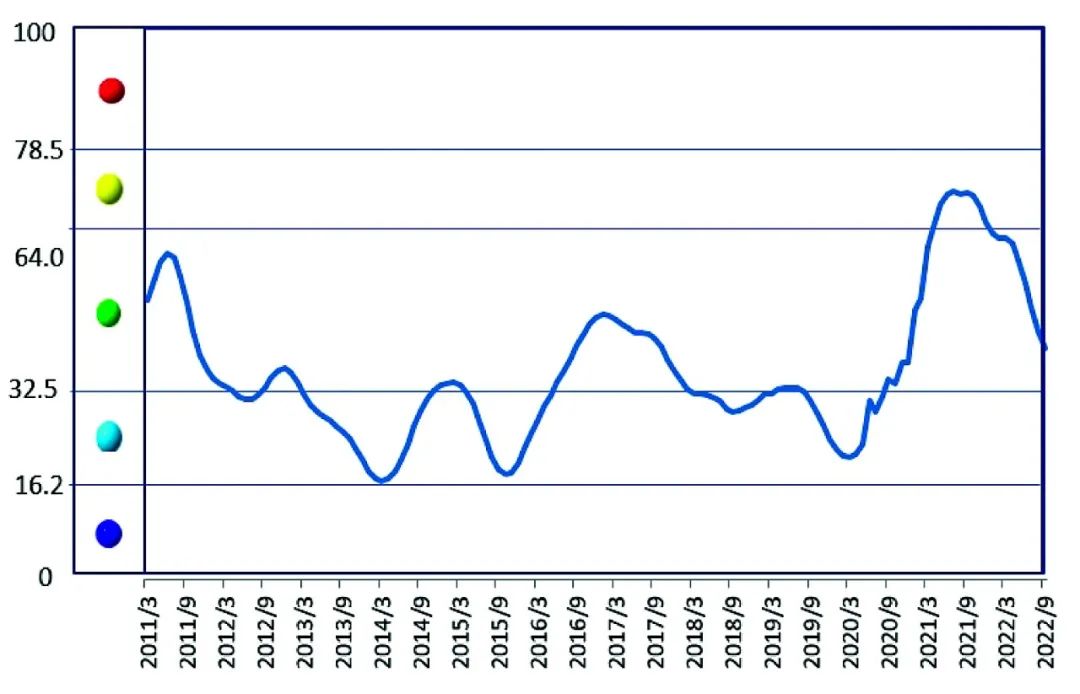

2022年9月份,中国铝冶炼产业景气指数下降3.0个点,至42.1,处于“正常”区间中部。中国铝冶炼产业月度景气指数走势见图1。

图1 中国铝冶炼产业景气指数趋势图

表2 中国铝冶炼产业景气信号灯

由中国铝冶炼产业景气信号灯(见表2)可见,2022年9月份,在构成产业景气数的10个指标中,LME铝结算价、M2、电解铝产量、氧化铝产量、主营业务收入、铝材出口总量和利润总额等7项指标均处于“正常”区间;铝冶炼投资总额、商品房销售面积、发电量等3项指标均处于“偏冷”区间。

先行合成指数下降

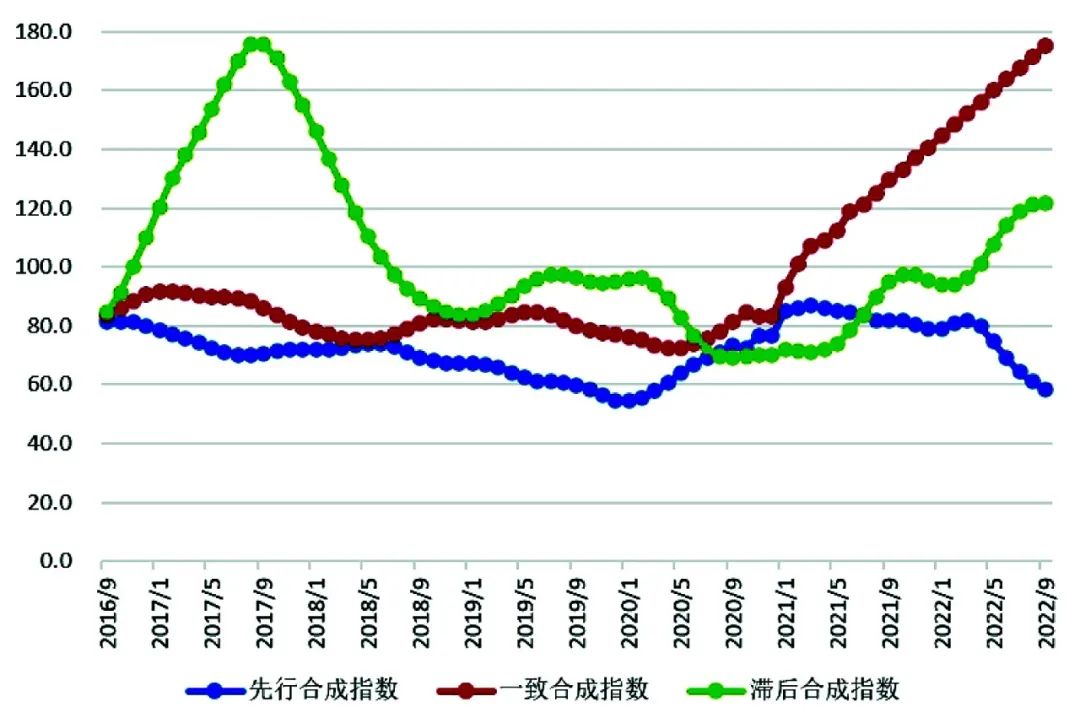

2022年9月份,先行合成指数为58.2,较上月下降2.8个点。中国铝冶炼产业合成指数曲线见图2.构成先行合成指数的5项指标中,经季节调整后,较上月有3项指标下降。其中,LME铝结算价降幅7.2%,较8月份降幅9.1%有所收窄;铝冶炼投资总额降幅3.8%,较8月份降幅4.5%有所收窄;商品房销售面积降幅5.5%,较8月份降幅5.7%有所收窄。

图2 中国铝冶炼产业合成指数曲线

行业运行特点及形势分析

9月份,铝冶炼行业景气度总体处于正常区间中部,运行特点具体表现为:

一是多重因素使得铝价下行。9月份,铝价呈现下跌态势,一方面,美联储及其他央行加息在即,市场继续押注美联储加息75个基点,美元指数表现强势,对铝价形成压制,铝价震荡下行;另一方面,第三季度国内需求释放不足,下游加工订单不足和开工率表现不佳,铝价持续走低,但降幅相较于7月份和8月份有所收窄。9月份,沪铝主力合约价格处于17676元~18806元/吨之间,均价为18240元/吨,环比下降260元/吨,降幅1.4%;同比下降4010元/吨,降幅18.0%。沪铝主力合约价格走势情况见图3。

图3 沪铝主力合约价格走势情况

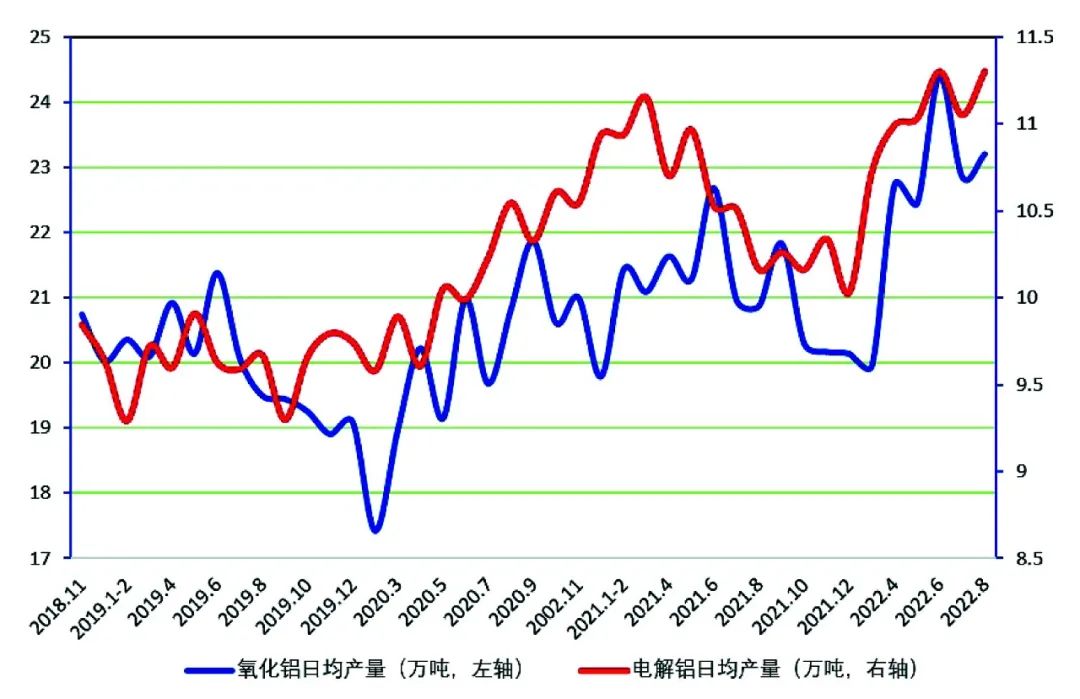

二是生产总体保持平稳。第三季度,全国电解铝和氧化铝产量总体保持平稳。8月份,国内电解铝运行产能增减并存,全国电解铝运行产能为4082.8万吨,开工率约为91.4%。其中,四川电力紧张局面缓解,企业陆续开始复工复产工作,但完全恢复仍需2—3个月;甘肃连城38万吨产能月内复产启槽完成;甘肃中瑞新增产能投产完毕。此外,云南限电政策已被证实,当地电解铝企业压减用电负荷将会达到10%~30%,受影响产能预计达到78万~156万吨。8月份,全国电解铝产量为350.6万吨,日均产量11.3万吨,环比上升0.2万吨,同比上升1.1万吨;氧化铝产量为718.4万吨,日均产量23.2万吨,环比上升0.3万吨,同比增长2.3万吨。铝冶炼产品月度日均产量见图4。

图4 铝冶炼产品月度日均产量

三是国内铝表观消费不及预期。第三季度,在我国经济总体延续恢复发展和向好发展态势的前提下,党中央、国务院推进稳经济一揽子政策发挥良好效能,铝下游整体需求有所恢复,汽车销量保持着强劲的增长,但受房地产板块拖累及疫情不确定性影响,“金九银十”的消费旺季整体呈现“旺季不旺”的特点。从铝消费的主要领域看,房地产方面,8月份,全国房地产开发投资11346.47亿元,同比下降10.8%;1—8月全国房地产开发投资90808.86亿元,同比下降7.4%。8月份,房地产开发企业房屋施工面积9454.36万平方米,同比下降49.7%;1—8月份,房地产开发企业房屋施工面积868648.52万平方米,同比下降4.5%。8月份,房屋新开工面积8995.07万平方米,同比下降45.7%;1—8月份,房屋新开工面积85061.83万平方米,同比下降37.2%。8月份,房屋竣工面积4834.76万平方米,同比下降2.5%;1—8月份,房屋竣工面积36861.14万平方米,同比下降21.1%。汽车方面,9月份,汽车月产销快速增长,汽车产销分别完成267.2万辆和261万辆,环比分别增长11.5%和9.5%,同比分别增长28.1%和25.7%;1—9月份,汽车产销分别完成1963.2万辆和1947万辆,同比分别增长7.4%和4.4%,增速较1—8月份,扩大2.6个百分点和2.7个百分点。铝材方面,8月份,全国铝材产量530.4万吨,同比上升0.4%;1—8月份,全国铝材产量4030.8万吨,同比下降1.4%。铝合金方面,8月份,铝合金产量108.2万吨,同比增长20.1%;1—8月份,全国铝合金产量780.1万吨,同比增长12.0%。

四是铝土矿进口和铝材出口同比增长。第三季度,我国铝土矿进口和铝材出口持续保持增长态势,铝行业进出口贸易形势向好。铝土矿进口方面,8月份,我国进口铝矿砂及其精矿1075万吨,环比增长1.5%,同比增长28.4%。其中,自几内亚进口625万吨,环比增长5.2%,同比增长45.0%;自澳大利亚进口283万吨,环比下降10.2%,同比增长1.8%;自印度尼西亚进口161万吨,环比增长11.0%,同比增长3.9%。铝材方面,继续保持以国内循环为主、国际国内互促双循环的发展格局。8月份,我国未锻轧铝及铝材出口51.5万吨,环比下降16.4%,同比增长7.3%。

综上所述,在国民经济继续延续稳定恢复发展态势前提下,我们预计未来一段时期我国铝冶炼行业将会继续在“正常”区间运行,景气指数可能会有回落。

附注:

1. 铝冶炼产业景气先行合成指数(简称:先行指数)用于判断铝冶炼产业经济运行的近期变化趋势。该指数由以下5项指标构成:LME铝结算价、M2、铝冶炼项目固定资产投资总额、商品房销售面积、发电量。

2. 铝冶炼产业一致合成指标(简称:一致指数)反映当前铝冶炼产业经济的运行状况。该指数由以下5项指标构成:电解铝产量、氧化铝产量、铝冶炼企业营业收入、铝冶炼企业利润总额、铝材出口总量。

3. 铝冶炼产业滞后合成指标(简称:滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:铝冶炼企业流动资本余额、铝冶炼企业应收账款余额、铝冶炼企业产成品资金余额。

4. 综合景气指数反映当前铝冶炼产业发展景气程度。景气灯号图把铝冶炼产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。

综合景气指数由10项指标构成,即先行指数和一致指数的构成指标。

5. 编制指数所用各项指标均经过季节调整,已剔除季节因素。

6. 每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

[ 长江有色网]